1. 基础篇:生物试剂行业概览

1.1. 生物试剂是生命科学研究的核心工具库

生物试剂是生命科学研究的核心工具库。生命科学是一门研究生命现象和生命本质的科学, 随着科学技术的发展,人类对于生命的认知逐渐从宏观层面进化至微观层面,生命科学的研究层次从个体层面发展到组织层面、细胞层面、分子层面。生物试剂是指生命科学研究中使用的各类试剂材料,作为消耗性工具在科研活动中被广泛使用,具有品类繁杂、数量众多等特点。根据材料和用途的不同,生物试剂可以分为蛋白类试剂(重组蛋白、抗体等)、分子类试剂(核酸、载体、酶等)、细胞类试剂(细胞系、转染试剂、培养基等)。

生物试剂下游用途广泛,科研兴国的关键“卖水人”。生物试剂广泛应用于生命科学研究的各大细分领域,可以分为基础科研和工业科研两部分。当下中国正处于新常态转型的关键时期,科技创新将成为下一阶段国家经济增长的主要引擎,生命科学产业蓬勃发展的背后,生物试剂作为创新源头。

1.2. 生物试剂市场规模高速增长

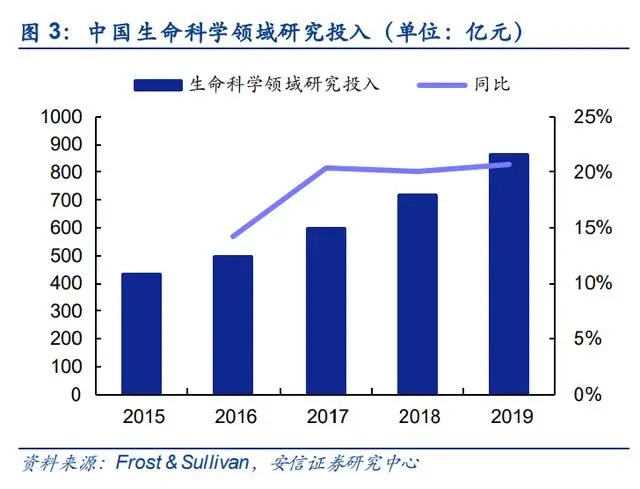

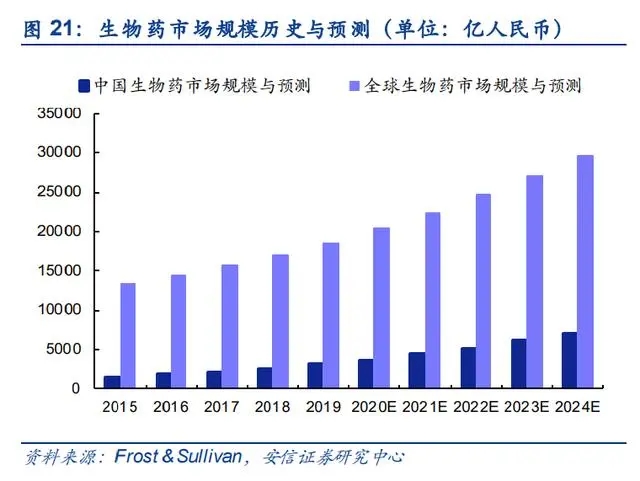

中国生命科学研究热情高于全球平均水平。全球生命科学领域研究资金从 2015 年的 1,166 亿美元增加到 2019 年的 1,514 亿美元,年均复合增长率为 6.7%。从区域分布情况来看,美国生命科学研究资金投入最高,2019 年为 729 亿美元,而中国生命科 学研究资金投入增速更快,从 2015 年的 434 亿人民币增加到 2019 年的 866 亿人民币,年均复合增长率为 18.8%,远高于全球平均水平。

生命科学领域的研究热情,直接催化生物试剂市场规模高速增长。全球生物科研试剂的市场规模从 2015 年的 128 亿美元增长到 2019 年的 175 亿美元,年复合增长率为 8.1%,预计 2024 年有望达到 246 亿美元。中国生物科研试剂的市场规模从 2015 年的 72 亿人民币增长至 2019 年的 136 亿人民币,年复合增长率为 17.1%,行业增速明显高于全球平均水平,预计 2024 年有望达到 260 亿人民币。

1.3. 生物试剂分为分子类、蛋白类、细胞类

(1)分子类:主要指定制化的基因产品以及用于 PCR、分子克隆、逆转录、基因测序、基因编辑等操作中的相关生物试剂。

(2)蛋白类:主要指蛋白质大分子实验中所需要的试剂类型,包括重组蛋白、抗体以及用于 蛋白的修饰、纯化、电泳的单个产品或试剂盒。

(3)细胞类:主要指体外细胞试验中所需要的试剂类型,包括以细胞为主要组成成分的产品, 如常规模式生物的细胞以及各类干细胞等,以及用于细胞培养、转染、凋亡、裂解的单个产 品或试剂盒,例如培养基、转染试剂、以及细胞因子等。

1.3.1. 分子类生物试剂

分子类生物试剂主要指核酸及小分子进行的试验中所需要用到的试剂类型。技术壁垒较高,制备难度较大。分子类试剂广泛应用于科学研究、高通量测序、 体外诊断、医药及疫苗开发、动物检疫等环节。具有高催化效率和稳定性的高端酶制备难度大,一般需要通过基因工程的方式对普通酶进行改造和筛选。

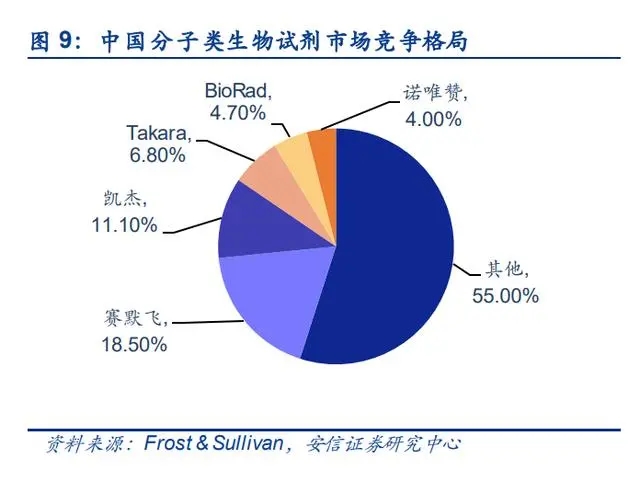

外资垄断分子类试剂,进口替代空间大。2020 年中国分子类生物试剂市场中,赛默飞、凯杰、宝生物、BioRad 四家外资企业合计占据超过 40%的市场份额, 国产品牌的进口替代空间较大。目前国内厂商的市场格局较为分散,主要龙头企业包括诺唯 赞、全式金、翊圣生物、爱博泰克、康为世纪等。

1.3.2. 蛋白类生物试剂

蛋白类生物试剂主要包括抗体和重组蛋白。蛋白类生物试剂主要分为重组蛋白、抗体以及其他类别,2019 年中国抗体生物试剂市场规模为 27 亿元,占蛋白类生物试剂市场的 67.0%,重组蛋白生物试剂市场规模为 9 亿元,占蛋白类生物试剂市场的 21.3%,其他蛋白试剂市场规模为 5 亿元,占蛋白类生物试剂市场的 11.7%。

重组蛋白下游应用广泛。重组蛋白是生物药、细胞免疫治疗以及诊断试剂研发和生产过程中的关键生物试剂。重组蛋白包含非标记重组蛋白和标记重组蛋白。非标记重组蛋白广泛应用于分子互作、动物免疫、抗体筛选等生物药研发、生产全环节,而标记重组蛋白集中应用于血液浓度检测、免疫原性检测等生物药检验环节。

原核和真核表达系统,生产工艺较为复杂。常见的生产重组蛋白的表达系统有四个:原核细菌表达系统、真核酵母蛋白表达系统、真核昆虫细胞蛋白表达系统、真核哺乳动物细胞蛋白表达系统。重组蛋白生产的工艺流程主要包括获取目的基 因及质粒构建和扩增、细胞转染、细胞培养、蛋白纯化及成品冻干等步骤,表达效率高的蛋白瞬时表达系统、合适的表达系统物种以及高精度的基因工程技术是厂商的核心竞争优势。

重组蛋白市场竞争格局高度分散。全球重组蛋白生物试剂市场规模从 2015 年的 33 亿人民币增长至 2019 年的 52 亿人民币,年复合增长率为 13.6%,同期中国重组蛋白生物试剂市场规模从 2015 年的 4 亿人民币增长至 2019 年的 10 亿人民币,年复合增长率为 25.7%。中国重组蛋白生物试剂市场较为分散,外资品牌占比相对较高。

抗体是生命科学研究中应用广泛的工具试剂。抗体可以分为单克隆抗体、多克隆抗体、基因改造抗体等,每一类抗体可以根据宿主来源、抗原物种、抗原种类等继续细分。由于抗体可以特异性地识别相应抗原,广泛应用于开展相关靶点的定性、定量、组织细胞分布、体内外生物活性、相互作用、以及质量分析和质量控制研究。主流的免疫检测分析方法几乎都要用到特定的抗体来完成反应。

单克隆抗体生产工艺主要有四种:杂交瘤技术、噬菌体展示、转基因小鼠、单细胞基因工程法。生成的单克隆抗体可以通过臵换反应连接偶联物,抗体偶联物可以实现更多的检测分析功能;抗体也可以通过基因工程改造成嵌合抗体、双特异性抗体等来提升亲和特性或者降低对人体的免疫原等,在抗体药物治疗中发挥更有效的疗效。

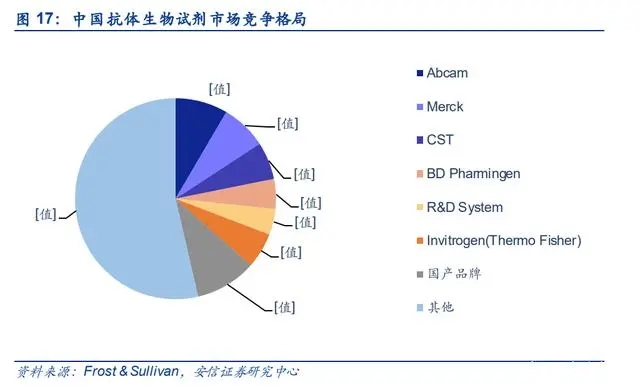

抗体生物试剂主要被外资品牌垄断。2019 年中国抗体生物试剂市场规模为 27 亿元,市场主要被外资品牌垄断,合计占据 90%左右的市场份额,国产品牌规模相对较小、品种相对有限, 同时产品主要集中在中低端。

1.3.3. 细胞类生物试剂

(1)细胞:在生物科学研究以及外源蛋白表达生产时,科研人员和厂商需要选购合适的细胞试剂。市面上常见三类细胞试剂:模式生物细胞、各类功能细胞、干细胞。

(2)培养基:不同细胞生长增殖需要对应的培养基配方。不同的培养基配方会导致细胞的生长速率不同,优质的培养基能缩短细胞培养的时间,提高实验效率。

(3)细胞因子:细胞因子是一类具有广泛生物学活性的小分子蛋白质,可以通过结合相应受体调节细胞生长、分化和效应作用,调控免疫应答。有些细胞因子产品会包含在血清产品中,其中便包括了适于细胞生长的细胞因子和营养物质。

(4)转染试剂:转染试剂是细胞转染的必备试剂,细胞转染是指将外源核酸物质输送至真核细胞中,以进行多种细胞生理和生化的研究。

2. 推荐逻辑一:工欲善其事,必先利其器(卖水人)

2.1. 基础科研:生物试剂为生命科学基础研究提供工具库

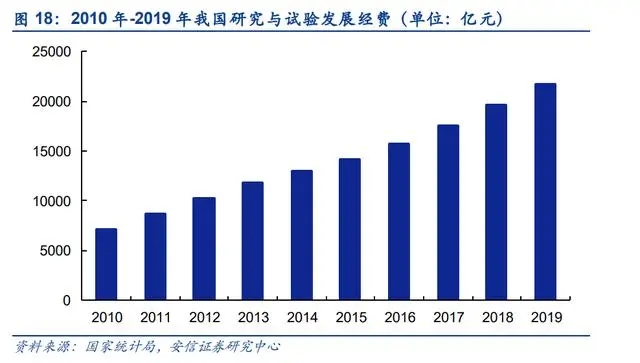

生命科学研究领域广泛,国家科研投入力度逐渐加大。生命科学是涉及生命和生物科学研究的科学分支,涵盖了免疫学、分子生物学、细胞生物学、遗传学、医学、药学和生物化学等 众多领域。高质量的生物试剂密切影响生命科学实验的结果,丰富的生物试剂工具库有助于实验顺利进行。近年来,我国科技投入力度逐步加大,研究与试验发展(R&D)经费投入保持较快增长。我国研究与试验(R&D)经费由 2010 年的 7,063 亿元增长至 2019 年的 21,737 亿元,年均复合增长率达到 13.30%。

基础研究是生命科学研究领域的源头活水,把握基础科研用户至关重要。基础研究属于整个生命科学产业创新的源头活水,其研究成果既能向医院、疾控中心、血液中心等临床科研转换,又能应用于生物医药研发、CRO/CDMO、疫苗、体外诊断等工业科研领域。对于生物试剂企业而言,能否把握住基础科研用户至关重要:(1)一方面,基础科研和工业科研彼此结合紧密,交流密切,基础科研用户群体中的良好口碑在工业科研用户是极大的宣传作用,同时基础科研向工业科研输送的人才也会沿用之前的生物试剂选购习惯;(2)另一方面,基础科研用户研究方向往往更加前沿, 可以帮助生物试剂厂商捕捉市场需求热点,快速完成产品迭代,对工业科研领域的产品需求 做出一定的前瞻性预判。

生物试剂服务生命科学基础研究全流程。生命科学基础研究通常根据基因、蛋白、细胞、组织、动物等研究对象的不同展开科研活动,每个研究层面都会涉及各类生物试剂的使用,需求繁多且针对性强。基础科研用户选购生物试剂时主要参考:(1)生物试剂的质量是否过关(活性、稳定性等);(2)批件差是否在一定小的范围内,批件差会影响实验能否成功复现;(3)供应商的品种是否足够多,能否覆盖实验的全流程;(4)生物试剂产品附带的技术支持和售后服务。

2.2. 生物医药:生物试剂助力生物医药研发生产

生物医药产业蓬勃发展,研发热情高涨。2019 年中国生物药市场规模达到 480 亿美元(约合 3,120 亿人民币),预计 2024 年有望增长至 1,096 亿美元(约合 7,124 亿人民 币),年复合增长率为 18.0%。生物医药产业研发热情高涨,2019 年中国药物研发支出规模为 211 亿美元(约合 1,372 亿人民币),占全球药物研发支出比11.6%,预计2024年中国药物研发支出规模将达到476亿美元(约合3,094 亿元人民币),年复合增长率达到 17.7%。

生物试剂处于生物医药产业链上游,是生物医药研发企业、CRO/CDMO 企业、生物科技公 司研发生产中的重要耗材。

2.2.1. 案例分析:抗体药研发

以抗体药为例,生物试剂助力药物研发。抗体药物的开发阶段需要用到大量的生物试剂,尤其是在抗体筛选和临床前评价阶段。(1)在抗体筛选阶段,抗体获取过程中需要用到大量的重组蛋白和酶, 蛋白纯化过程中需要 Protein A 蛋白进行纯化,抗体表征及性能评估过程中需要使用靶点蛋白和特异性抗体进行亲和力评估、效应作用检验。(2)在临床前评价阶段,需要用到抗独特型抗体、重组蛋白及配套试剂盒等生物试剂对抗体药物的安全性和有效性进行充分验证。

抗体生成阶段至关重要。抗体药研发的第一个步骤往往是根据特定的抗原生产出能具有较强亲和结合能力的抗体。以杂交瘤法和单细胞克隆法为例:(1)在杂交瘤法中,需要定制重组 蛋白用于免疫的抗原,使用偶联特定抗体的磁珠筛选 B 细胞,后续培养中需要 PEG 培养基 和 HAT 培养基来诱导细胞融合和筛选杂交瘤细胞,最后使用带标记的抗异性抗体筛选出能产 生特异性抗体的杂交瘤细胞。(2)在单细胞克隆法中,需要重组蛋白及荧光标记抗原蛋白来 筛选生成有效抗体的细胞,使用 DNA 聚合酶、DNA 连接酶、逆转录酶、等温扩增酶、dNTP 等来对浆细胞中的 RNA 进行 RT-PCR 过程,随后使用 DNA 内切酶、质粒来完成基因的整合, 然后在转染试剂的作用下转染到 CHO、293F 等细胞中扩大生产。

2.2.2. 案例分析:CAR-T 研发

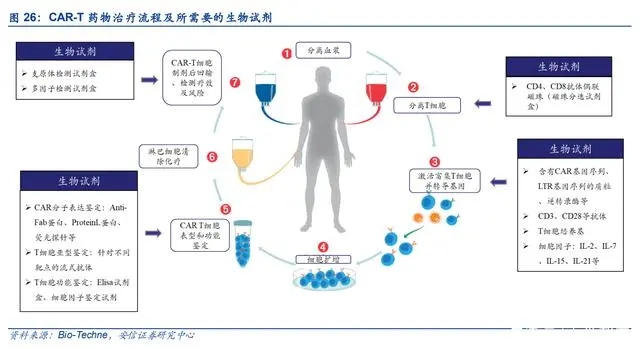

以 CAR-T 为例,生物试剂助力药物研发。CAR-T是一种治疗肿瘤的新型靶向细胞疗法,每位患者在用药过程中都需要抽离出自身的血液并对其中的 T 细胞进行分离、富集、基因工程改造、扩增、以及表型和功能的鉴定,而这些过程都需要配套的生物试 剂完成。具体而言:(1)T 细胞分离纯化阶段,需要 CD4、CD8 抗体偶联磁珠等生物试剂进行筛选;(2)T 细胞激活和转导阶段,需要用到含有 CAR 基因 序列、LTR 基因序列的质粒、逆转录酶等生物试剂,同时治疗过程中需要 T 细胞培养基、细 胞因子等来富集 T 细胞;(3)CAR-T 细胞表型和功能鉴定阶段,需要 Anti-Fab 蛋白、Protein L 蛋白等试剂对 CAR 分子表达进行鉴定;(4)CAR-T 细胞回输阶段,需要支原体检测试剂 盒、多因子检测试剂盒等对疗效和风险进行监控。

2.3. 疫苗:生物试剂加速疫苗研发生产

2.3.1. 案例分析:mRNA 疫苗研发

以 mRNA 疫苗为例,研发生产使用大量生物试剂。mRNA 疫苗拥有比灭活/减毒疫苗更高的免疫保护力,拥有比腺病毒载体疫苗更广 泛的适用人群。mRNA 疫苗的研发过程分为靶点筛选过程、mRNA 生产、 mRNA 纯化以及 mRNA 递送,每个部分都需要配套的生物试剂来协助进行。

2.4. 体外诊断:生物试剂为体外诊断行业提供核心原材料

上游原材料是体外诊断产业重要组成部分。从整个产业链分布来看,行业上游是核心原料和仪器原件,行业中游是试剂供应商和仪器供应商,行业下游为医院、体检中心、第三方实验室等检测终端。上游的市场规模在 200 亿人民币左右,约占诊断试剂和仪器出厂口径的 25%左右,约占整个终端市场的 10%左右。

生物试剂属于产业链上游核心原材料。体外诊断方法主要包括免疫诊断、临床生化、分子诊断、POCT 诊断等,主要由核 心反应体系、信号体系、反应体系载体、反应环境等组成。在核心反应体系中,抗原、抗体、 引物、诊断酶等生物试剂为最重要的原材料,在信号体系中,酶底物系统、发光物质等生物 试剂影响着体外诊断结果的可视程度,在反应体系载体和反应环境中,抗体偶联磁珠、酶标 板、牛血清蛋白等生物试剂可以保障反应顺利进行。

3. 推荐逻辑二:博观而约取,厚积而薄发(进口替代)

3.1. 竞争格局:外资长期垄断市场,国产龙头快速崛起

3.1.1. 外资长期垄断市场,品牌积累优势明显

全球龙头深耕数十年,品牌影响力深远。欧美发达国家在生物试剂领域布局较早,拥有平台 化的开发体系、专业化的人才积累、稳定化的生产工艺。经过几十年的发展,基本实现对生命科学产业链上游的全部垄断, 具备较为深远的品牌影响力。

外资长期垄断市场,国内科研机构对进口品牌依赖程度高。外资品牌长期垄断市场,国内科学研究实验室对进口品牌更为青睐。国内科研机构对于中高端生物试剂的进口依赖程度最高,进口生物试剂中有 81%属于中高端市场,而国产生物试剂中只有 53%属于中高端市场。

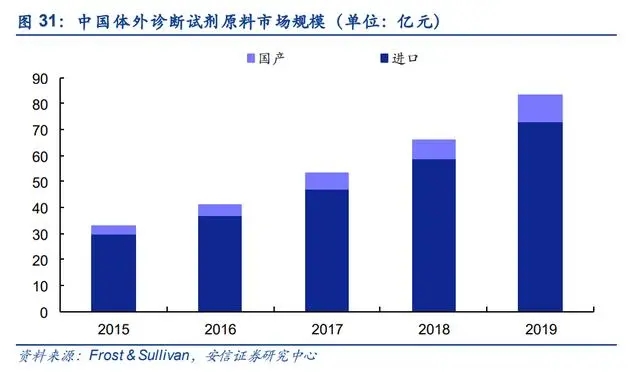

以体外诊断行业为例,生物试剂原料进口占比 88%。以体外诊断行业为例,生物试剂作为核心原材料,严重依赖进口品牌。中国 2019 年体外诊断试剂原料市场规模为 82 亿元,其中进口试剂市场规模为 73 亿元,占整个体外诊断试剂原料市场的 88% 左右,国产试剂市场规模为 10 亿元,占整个体外诊断试剂原料市场的 12%左右。

3.1.2. 国产龙头快速崛起,新冠疫情带来历史机遇

国产龙头快速崛起,进口替代未来可期。国内生物试剂行业由于起步时间较晚,国产品牌距离海外龙头公司相比具有一定的差距。经过 20 多年的发展, 部分国产生物试剂公司快速崛起,随着国内生命科学产业对上游供应链的要求越来越高,国内生物试 剂有望逐步替代进口品牌,扩大国产市场份额。

国产生物试剂助力新冠疫情保卫战,向世界展现中国力量。新冠疫情发生后,国产生物试剂龙头企业快速响应,为新冠基础研究、药物和疫苗、病毒检测试剂盒等抗疫物资的研发生 产提供关键支持。凭借良好的产品质量、丰富的品种供应、高效的响应速度,国产生物试剂公司不仅取得国内客户的广泛认可,还取得部分国际客户的认可,品牌知名度得到快速积累。

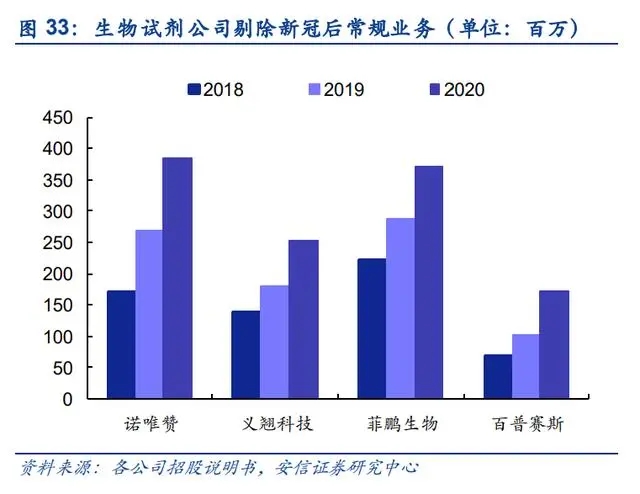

常规业务保持高速增长,国产品牌把握历史机遇。新冠疫情的突然出现,成为进口替代路径 中的关键催化剂,加速国产试剂龙头的成长,相关公司业绩短时间内得到数倍增长。新冠疫情的出现暴露出各个国家在突发公共卫生事件防控中的不足,预计疫情消退后,各国政府将继续加大病毒基础研究、 药物研发、疫苗研发等生命科学领域的投入,生物试剂需求将保持高景气度,国产品牌有望凭借在新冠疫情中积累的经验,逐渐成长为全球生命科学产业链的中坚力量。

3.2. 以“质量+品种+效率+价格”为核心的进口替代路径愈发清晰

“质量+品种+效率+价格”四轮驱动,助力国产品牌完成进口替代。外资品牌长期垄断生物 试剂市场,在部分国产品牌快速崛起的背景下,进口替代的核心驱动因素包含:(1)试剂质量达到国际领先水平;(2)品种丰富度满足下游应用要求;(3)供应效 率优势明显;(4)产品价格低于外资品牌。

(1)试剂质量达到国际领先水平

以诺唯赞的 Taq DNA 聚合酶为例,关键指标基本达到国际领先水平:(1)活性是指 酶催化化学反应的能力,诺唯赞的 Taq DNA 聚合酶具有与进口厂家类似的高活性;(2)扩 增效率是指 PCR 扩增循环中 DNA 复制的效率,诺唯赞的 Taq DNA 聚合酶扩增效率达到 90-110%,与进口厂家基本相当;(3)稳定性是指酶抵抗各种因素的影响,保持其生物活性 的能力,诺唯赞的 Taq DNA 聚合酶可在 37 度状态下保持 24h。

(2)品种丰富度满足下游应用要求

生物试剂品类繁杂,单一品牌很难满足客户的全部需求。多数客户偏好尽可能从一个供应商采购其所需的所有生物试剂,提高采购效率,因此品种丰富度越高,企业优势越明显。中国生命科学产业尚处于属于早期发展阶段,相关公司往往专注于生物试剂细分赛道,从特定领域来看,部分国产公司的品种丰富度已经相关较高。

(3)供应效率优势明显

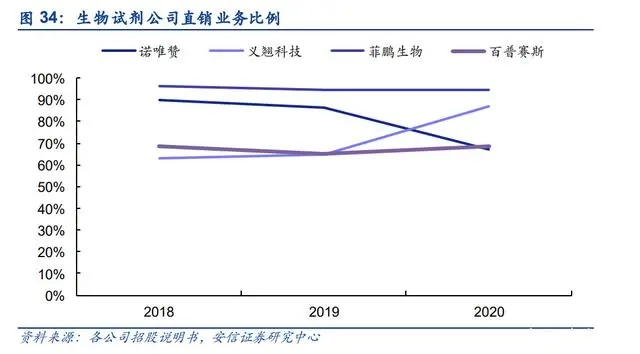

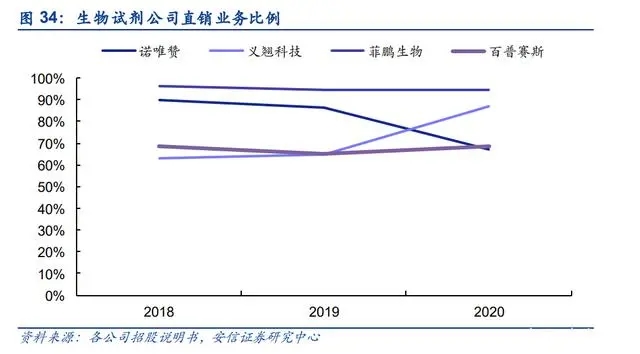

随着生命科学研究的深入,客户对专业化销售的要求越来越高,快速的物流运输、实时响应的优质服务成为影响产品竞争力的重要环节。国产品牌采用“直销为主、分销为辅”的销售方式,供应链效率比外资品牌更高,响应速度比外资品牌更快。国产品牌凭借快捷的物流运输和完善的客户服务,开始抢占外资品牌的客户,并逐渐取得客户认可。

(4)产品价格低于外资品牌

受到国际复杂形势影响,进口生物试剂在过去几年中出现多次价格提升的现象,这给下游相关企业带来沉重的成本压力,国产生物试剂品牌得到越来越多的关注。与外资品牌相比,国产生物试剂品牌具有明显的成本领先优势,定价标准显著低于外资品牌。生物试剂本土供应链的自给自足,将帮助下游产业大幅节省研发生产成本, 助力生命科学领域大国崛起。

3.3. 他山之石:生物试剂龙头 Bio-Techne 成长路径借鉴

3.3.1. 收购带来持续扩张,累计收益率约 180 倍

通过收并购不断成长,稳固生物试剂龙头地位。公司在生物试剂领域不断深耕,连续完成多起重磅并购:1991 年,公司收购 Amgen 的生物制剂和诊断业务,获得 FDA 批准的首个用 于临床诊断的细胞因子 ELISA 检测试剂盒;1998 年,公司收购 Genzyme 的科学研究业务, 成为世界领先的研究和诊断细胞因子产品供应商;2005 年,公司收购生物试剂品牌 Fortron, 该公司主营单克隆抗体、多克隆抗体、抗原等生物试剂;

2011 年,公司收购药理学试剂的领 先供应商 Tocris,其生物试剂包括受体配体、离子通道调节剂、酶抑制剂、笼状化合物、荧 光探针和筛选库等;2014 年,公司收购蛋白质分析龙头 Protein Simple 和抗体龙头公司 Novus;2019 年,公司收购 B-MoGen,构建细胞和基因治疗工作流程解决方案的产品组合;2021 年,公司收购 Asuragen,完善分子诊断的产品组合。

3.3.2. 覆盖多个细分领域,蛋白质科学全球领先

业务范围覆盖多个领域,产品种类众多。经过多年发展,Bio-Techne 形成了蛋白质科学、诊 断、基因学三大业务板块,旗下拥有众多细分领域品牌。(1)蛋白质科学:分为蛋白组学研究试剂和蛋白组学分析工具两部分,其中蛋白组学研究试剂是指生命科学各领域使用的生物试剂,蛋白组学分析工具是指自动化蛋白印迹、ELISA 试剂盒等蛋白分析工具。(2)诊断:分为诊断试剂与诊断试剂盒,前者为诊断市场研发生产质控品、校准品和诊断产品,后者指专门用于临床诊断的试剂盒。(3)基因学:主要提供基于外泌体的分子诊断试剂产品组合。

公司在蛋白与抗体领域全球领先。在蛋白质科学领域,公司主要提供蛋白和抗体两类产品, 品种数量全球领先,产品应用极为广泛。(1)提供 6,000 种具有生物活性的天然及重组蛋白, 可应用于细胞与基因治疗、细胞生长分化、抗体生产与筛选、诊断质控和校准品、定制培养基、疾病监测生物标记物等领域。(2)提供 42.5 万种抗体,能够满足细胞成像、免疫印迹、免疫组化、流式分析、治疗剂、阻断和激活等领域的需求。

捕捉生命科学研究热点,提供系统性解决方案。公司捕捉生命科学研究热点,及时开发与之 相匹配的生物试剂产品及解决方案。公司提供试剂、服务和分析解决方案,推出产品,致力于简化操作,并配以多平台、全天候、高响应的优质售后服务。

公司上市以来业绩持续高速增长。1990-2020 年期间,公司营业收入的年复合增长率高达 13.70%,2020 年实现营业收入 7.39 亿美元,同比增长 3.46%,实现归母净利润 2.29 亿美 元,同比增长 138.67%。

3.3.3. 国内生物试剂龙头有望复制海外龙头发展路径

(1)生物试剂赛道长坡厚雪,持续深耕有望打造隐形冠军。生物试剂下游需求的高景气度有望驱动市场规模持续增长,国产生物试剂公司快速崛起,龙头公司已经初步具备与外资品 牌同台竞技的基础,有望通过持续深耕成长为隐形冠军。

(2)适时启动并购扩张,助力龙头公司实现基业长青。上市带来的资金优势帮助公司通过并购实现持续扩张,不断补充生物试剂产品管线,为客户提供更丰富的产品和服务。中国本土生物试剂公司即将率先实现资本化,未来有望通过资本市场优势实现外延扩张。

(3)捕捉生命科学研究热点,不断更新产品矩阵。从蛋白工程到基因编辑,从细胞免疫治疗到mRNA 疫苗,近年来生命科学领域研究热点不断,能否及时响应需求变化并快速更新 产品矩阵,成为生物试剂供应商成败的关键。

4. 重点企业分析

4.1. 诺唯赞:以高端酶为特色的分子类生物试剂龙头

依托共性技术平台,打通生命科学产业链上游。诺唯赞围绕酶、抗原、 抗体等功能性蛋白及高分子有机材料进行技术研发和产品开发,依托于自主建立的关键共性技术平台,打通生命科学产业链上下游,是国内少数同时具有自主可控上游技术开发能力和 终端产品生产能力的研发创新型企业。在产业链上游,公司拥有 200 余种基因工程重组酶和 1,000 余种高性能抗原和单克隆抗体等关键原料,在产业链下游,公司拥有 500 多个终端产 品,可广泛应用于科学研究、高通量测序、体外诊断、医药及疫苗研发和动物检疫等领域。

以高端酶为特色的分子类生物试剂龙头。经过多年的发展,公司逐步形成以高端酶为特色的产品业务结构,累计完成对 200 多种酶的改造,形成多系列的生物试剂,广泛应用于科学研究、高通量测序、体外 诊断、医药及疫苗研发、动物检疫等领域。从下游客户来看,公司累计服务 1000 多所科研院校、700 多家高通量测序企业、700 多家分子诊断试剂生产企业、200 多家制药企业。

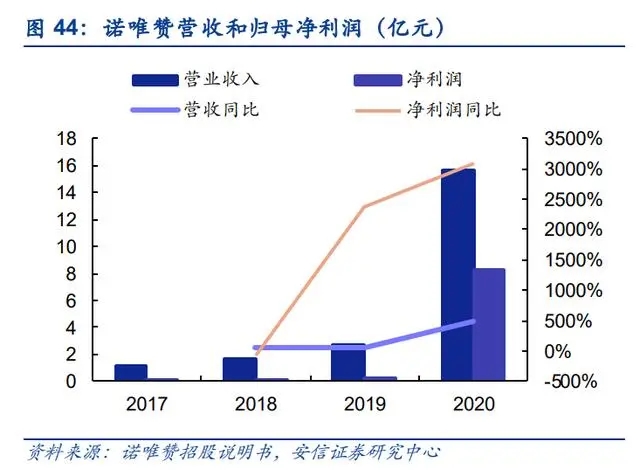

业绩处于快速爬坡期,新冠业务贡献巨幅弹性。公司业绩处于快速爬坡期,2017-2019 年营 业收入年复合增速为 54.7%。2020 年公司实现营业收入 15.64 亿元,同比增长 483%,实现归母净利润 8.22 亿元,同比增长 31 倍。

4.2. 义翘神州:品种数量全球领先的蛋白试剂专家

品种数量全球领先的重组蛋白专家。义翘神州经过多年发展,目前形成覆盖重组蛋白、 抗体、基因、培养基等产品等生物试剂的产品矩阵。在重组蛋白领域,公司拥有超过 6,000 个品种,产品数量在人蛋白、病毒抗原、猴蛋白、大鼠蛋白等重要种属领域均处于领先地位, 2019 年公司重组蛋白科研试剂市场占有率约为 5%,在国内厂商中 排名第一。

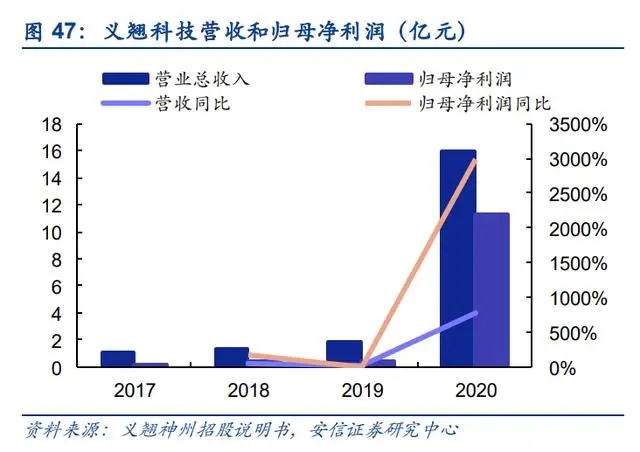

抓住新冠热点需求,实现飞跃式发展。新冠疫情爆发后,公司迅速开发出多种新冠病毒相关重组蛋白、抗体和基因产品,满足下游科研和工业用户在新冠病毒基础研究、疫苗和药物研发、病毒检测过程中对于生物试剂的需求。2020 年,公司营业收入同比增长 783%,归母净利润同比增长 30 倍。

覆盖客户数量众多,布局全球化扩张。公司客户覆盖广泛,涵盖大学、科研院所、医药研发企业等国内外各类生物研发单位,累计客户数量超过 5,000 家,品牌美誉度较高,用户粘性较强。公司近年来加大海外市场布局,先后在美国、德国设立子公司,建立市场和销售团队, 目前产品已销往全球 90 多个国家或地区。

4.3. 百普赛斯:重点布局重组蛋白的生物试剂领军者

深耕高质量重组蛋白,服务生物医药产业链。公司专业提供重组蛋白等关键生物试剂产品及技术服务,主要产品包括重组蛋白和检测服务,同时提供试剂盒、抗体、填料和培养基等相关产品。客户主要集中在生物医药产业,服务于海内外 TOP 医药企业。

公司重组蛋白产品特色明显,客户认可度较高。公司重组蛋白具有以下特色:(1)公司拥有部分市场稀缺产品;(2) 公司的重组蛋白超过 95%是通过 HEK293 细胞表达生产,相比于其他表达系统,在药物研发与生产环节中的应用更加有优势;(3)公司拥有标记蛋白 411 种,占公司全部重组蛋白品种的 24%左右,主要使用生物素、荧光素等进行标记。

公司业绩高速增长。受益于生物医药行业 快速发展,对上游原材料重组蛋白的需求大幅增加,剔除新冠产品的影响后,公司主营业务收入仍达到 65.41%的高速增长。从业务结构来看,2020 年公司重组蛋白业务占比为 86.9%, 检测服务占比为 2.4%。从利润水平来看,2020 年实现归母净利润 1.16 亿元,同比增长 9.4 倍。

4.4. 菲鹏生物:体外诊断核心原料供应商

公司是行业领先的体外诊断整体解决方案供应商。菲鹏生物搭建了“核心生物活性原料+试 剂整体开发方案+创新仪器平台”三维一体的业务布局,实现了原料、试剂、仪器全产业链 覆盖,是行业内提供整体诊断解决方案的先行者。

以生物试剂为代表的诊断试剂原料业务为公司的基石。经过近 20 年的发展,公司构建了完善的生物活性原料核心技术平台,可以提供 1200 多种抗原、抗体、诊断酶等核心原材料, 全面覆盖免疫、分子、生化等主流原料筛选和检测平台,成为行业内技术领先的诊断原料供应商。公司在 IVD 核心原材料领域的布局,打破了外资品牌长期起来的垄断地位,改变了整个 IVD 行业的原材料供应体系。

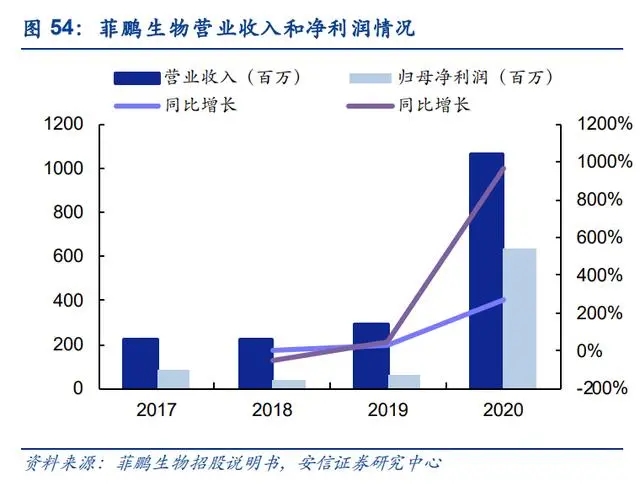

公司高度重视研发创新,业绩高速增长。公司高度重视研发创新,截至 2020 年末,公司拥有 258 名研发人员,2018-2020 年的研发费用分别为 0.84 亿元、1.04 亿元、1.12 亿元。公司2020 年实现营业收入 10.68 亿元,同比增长 269.31%,实现归母净利润 6.33 亿元,同比 增长率为 9.7 倍。

4.5. 优宁维:以抗体为核心的生命科学一站式服务平台

以抗体为核心的生命科学一站式服务商。优宁维专注于为高等院校、科研 院所、医药企业、医疗机构提供以抗体为核心的生物试剂,致力于成为国内领先的生命科学 一站式服务商。经过多年发展,公司目前已经形成了以第三方品牌为主、以自主品牌为辅的 品牌供应体系,整合 50 多个全球知名的生物试剂品牌,覆盖基因、蛋白、组织、细 胞、个体等不同层面的研究对象,合计供应 SKU 数量超过 448 万种,是国内抗体品种最全面的供应商之一。

专注于生命科学领域,覆盖顶尖客户。通过多年的发展,公司在生命科学研究领域积累了广 泛的优质客户群体,在行业内树立了良好的品牌形象。累计服务客户数量超过 8,500 家,覆盖科研人员超过 10 万名,包括 92所985/211 高等院校;454 所科研院所;498 所三甲医院;以及 50 多家国内外上市公司。

5. 风险提示

5.1. 进口替代不及预期

生物试剂市场被外资巨头长期垄断,尽管国产生物试剂公司近年来得到快速发展,但距离外 资品牌仍有较大差距,进口替代存在不及预期的风险。

5.2. 行业竞争加剧的风险

生物试剂细分领域众多,竞争格局相对分散,在下游需求景气度较高的情况下,国产品牌之 间竞争相对较少,但未来存在行业竞争加剧的风险。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)